こんにちは。

ぺーろんです。

iDeCoを知ったことをきっかけに投資を再開しようとおもったぺーろん。

休眠中のSBI証券を復活させるべく、特定口座が「みなし廃止」になっていたので、再度特定口座の開設申し込み。

マイナンバー通知書の写しや身分証明書の写しが必要とのことで、めんどくさいなあと思いながら書類を準備しながら、NISA口座を開設しようかどうかずっと悩んでいました。

NISAは「少額投資非課税制度」ことで、120万円まで売却益が非課税ということは知っていたのですが、ネットで調べてみると、「デメリット」というキーワードが多いことが気になって調べてみました。

1.NISAの概要

NISAの概要は次のとおりとなっています。

(1)利用できるのは日本国内に居住の20歳以上の者

(2)株式・投資信託等への投資から得られる配当金・分配金や譲渡益が非課税対象

(3)1人1口座開設可能

(4)非課税投資枠は新規投資で毎年120万円

(5)非課税期間は最長5年間で、ロールオーバーによる継続保有が可能

(6)投資可能期間は平成26年から平成35年まで

通常利益に対して20.315%かかることを考えると、非課税になるってのは嬉しいですよね。

で、非課税枠とロールオーバーの考え方は下の図のとおりになります。

| (出典)金融庁HP NISA投資可能期間(平成26年から平成35年) |

NISA口座の非課税期間である5年間を過ぎたら、

(ア)翌年の非課税投資額へ移すか、

(イ)課税口座に移すか

(ウ)売却するか

を選択することになり、非課税最大投資額は600万円となります。

2.NISAのデメリット

譲渡益が非課税というNISAのメリットに対して、デメリットも結構あったりします。

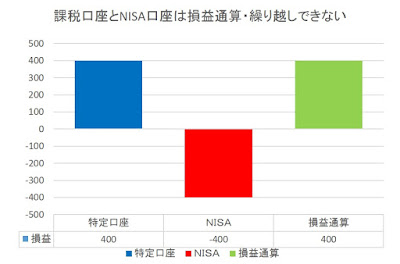

(1)NISA口座と他の口座(一般口座・特定口座)との損益通算ができない。

|

| 課税口座とNISA口座は損益通算・繰り越しできない |

上の図のとおり、課税口座が400の利益、NISA口座が400の損失があって場合でも、NISA口座の損失を通算することはできず、課税口座の400が利益として20.315%課税されます。

(2)損失を翌年以降に繰り越すことができない。

課税口座の場合、損失を翌年以降に繰り越すことができますが、NISA口座はそれができません。

(3)一度使った非課税枠は使うことができない。

例えば、NISA口座で当該年に30万円の金融商品を購入・売却した場合、その30万円分の枠は元にもどりません。

(4)ロールオーバー時に移せる資産は120万円まで。

例えば、ロールオーバー時に150万円の金融資産を持っていた場合、30万円分について、課税口座へ移すか、売却しないといけません。

株式の場合、例えば株式を1単元のものを120万で購入したとして、ロールオーバー時に130万円になった場合、10万円分の売却ができないため、ロールオーバーできません。

したがって、課税資産に移すか売却するかしか選択できません。

(5)非課税期間が終了して課税口座に移す場合、移した時点の評価額が取得価格になる。

例えば、購入時120万円、非課税期間終了時に評価額が150万円だった場合、課税口座に移した際に取得価格が150万円に変更されます。反対に評価額が100万だった場合、課税口座に移した際の取得価格は100万円に変更されます。

非課税期間終了時に利益が出ている場合はメリットになります。

(ケース1)

購入時120万円・非課税期間終了時150万円の場合

課税口座に移した際に取得価格は150万円に変更されます。

150万円超で売却すれば、売却額-150万円の額が課税され、売却額が150万以下ならば課税されません。

| (出典)金融庁HP「NISAのポイント」 |

170万円-150万円=20万円に対して課税されます。

課税口座で当初購入した場合は、170万円-120万円=50万円に対して課税されるので、差引30万円に対する税金が節約できます。

売却額が110万円の場合は、課税されません。

(ケース2)

購入時120万円・非課税期間終了時は100万円の場合、

| (出典)金融庁HP「NISAのポイント」 |

130万-100万円=30万円に対して課税されます。

課税口座で当初購入した場合は、130万円-120万円=10万円に対して課税されるため、差引20万円に対する税金を余分に負担しないといけません。

なお、購入価格である120万円で売却した場合、120万円-100万円=20万円に税金対して課税されますので、儲かっていないのにも関わらず課税されるというデメリットがあります。

3.NISAで投資信託を買うべきか?

投資信託に興味を持ち、さて買うぞという段階でNISAで買うかすごく悩みました。(それだけの理由ではないのですが・・・)

金融庁のホームページにあるNISAの活用事例で取り扱う金融商品はどれも投資信託での運用での説明になっていることから、金融庁としては投資信託での運用を主に想定もしくは推奨しているのでしょう。

たしかに、非課税枠一杯に運用したい場合、投資信託の方が購入しやすいと思います。

ただ、投資信託の場合は、長期で運用したい人が多いはず。

私の場合はインデックス投資での長期運用をやりたいと思っていますが、NISAの場合は5年、ロールオーバーでも10年間しか非課税期間がありません。

また、各年の非課税枠間を通算した損益が分かりにくそうですし、損益通算ができないことや、購入時から評価額が下落した場合、損しているにも関わらず税金を支払わないといけないなど、NISAでの購入に二の足を踏む人が多いのではないでしょうか。

ちなみに、世間一般ではNISAでなにを買っているのかというと、金融庁が平成28年10月に出した「NISA制度の検証結果」によれば、NISA口座残高の約7割が投資信託を購入しているとのことでした。ただ、NISA口座の稼働率は46.5%(平成27年12月時点)と、半数以下しかNISAを利用していないのが現状です。

4.まとめ

現行制度のNISAの場合、私がめざす投資スタイルの場合は、利用してもしなくてもどちらでもいいような気がしました。

NISAで買って利益が出たらすぐに売ってしまいそうなので、意志が弱い私の場合はNISAを使わない方がいいのかもしれません。

でも、値上がりすると思っているから買うのだから、デメリットに書いたリスクを取ってでもNISAで投資信託を買うのが正解なのでしょう。

もしこのブログをご覧になられた方、ご意見をお聞かせいただければ幸いです。

ぺーろん

応援していただけると励みになります!

にほんブログ村 投資信託へ 投資信託 ブログランキングへ

0 件のコメント :

コメントを投稿